ФЭБ на своих страницах продолжает рассказывать о возможностях малых и средних предприятий получить финансовую поддержку со стороны региональной власти. И если в прошлом номере вы могли прочитать о грантах на открытие бизнеса, то сегодня речь пойдет о помощи предприятиям, уже существующим и активно развивающимся. Чуть больше года назад в Оренбургской области заработал Гарантийный фонд для субъектов малого и среднего предпринимательства. За истекший год сделано немало. По признанию исполнительного директора фонда Виталия Михайлова, оренбургский фонд не является самым молодым, и ему уже есть чем поделиться с коллегами из других регионов.

В теории…Любая финансовая операция в любом государстве невозможна без решения вопроса, насколько целесообразно ее проведение и как велик риск вложения денег. Проблема обеспечения исполнения обязательств имеет давнюю историю. Как показывает современная практика, актуальность данной проблемы не только не утратилась, но и возросла. Гарантийные фонды являются своеобразным мостиком, соединяющим малый бизнес и финансовую систему. Предоставляя обеспечение, гарантийные фонды выносят банковские риски невозврата кредитов за пределы банка.

Необходимость, а точнее, насущность формирования системы гарантий с участием государства обусловлена рядом причин.

Попробуем сформулировать эти причины, учитывая ту ситуацию, которая сложилась в настоящее время для основных участников кредитно-гарантийных операций - малых предприятий, банков и государства (или гаранта, реализующего интересы государства):

- с одной стороны, малые предприятия в основной массе не обладают имуществом и ресурсами, которые они могут предоставить в залог под кредит;

- с другой стороны, в банковской сфере по-прежнему остро стоит проблема невозвратов кредитных ресурсов, а малый бизнес, как известно, представляет весьма рискованный сегмент кредитования;

- с третьей, как показали экономические события последних двух лет, малый бизнес является достаточно работоспособным рычагом решения целого комплекса социально-экономических проблем в регионе.

Таким образом, создание на практике системы гарантий отвечает интересам всех участников этой схемы.

Мировой опыт также показывает правильность движения в этом направлении. Так, ведущей организацией по разработке политики и координации деятельности предпринимательства в США является федеральное ведомство - Администрация по делам малого бизнеса (АМБ). Примерно 90% всей финансовой помощи АМБ осуществляется в форме гарантий, при этом АМБ гарантирует до 90% суммы займа, но не более 500 тыс. долларов США. В качестве своеобразной платы за гарантию АМБ получает от банка 1% суммы займа. Средний размер гарантированных займов составляет 175 тыс. долл., срок - около 8 лет. Смешанные займы предоставляются за счет государственных и частных средств, причем доля АМБ, как правило, не превышает 75%.

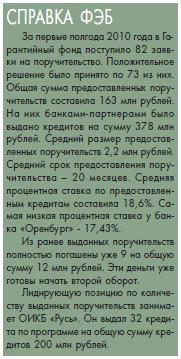

В результате деятельности гарантийных фондов возникает некий эффект снежного кома. Небольшие инвестиции в капитал гарантийных фондов, поддержка со стороны федерального и регионального бюджета способствуют тому, что банки выдают субъектам малого и среднего бизнеса кредиты па сумму, значительно превышающую размер гарантийного капитала гарантийных фондов. Работает принцип, называемый в теории финансов «эффект мультипликатора капитала». И этот принцип уже в полную силу работает в оренбургском гарантийном фонде. Скажем, на конец июля в нем находилось 272 млн рублей. На эту сумму может быть выдано кредитов на примерно 750-760 млн рублей.

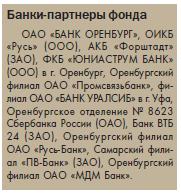

На практике…Андрей Ефремов, министр экономического развития, промышленной политики и торговли Оренбургской области: «Малый бизнес в экономике Оренбуржья является тем базовым элементом, который не только не снизил свои объемы производства в кризисный 2009 год, но и показал положительную динамику. И наша задача его поддерживать и впредь. Одна из главных проблем малого бизнеса – проблема затрудненного доступа к банковским и иным кредитным ресурсам. Как правило, основной аргумент, аргументирующий отказ банка: неспособность субъекта малого предпринимательства обеспечить гарантированный возврат предоставленного кредита. Сегодня во многих регионах уже работают Гарантийные фонды поддержки малого предпринимательства. Нашему фонду чуть больше года, но он уже показал свою жизнеспособность. Его услуги сегодня востребованы и представителями бизнеса, и кредитными учреждениями области. Помимо пяти банков, которые работали с фондом ранее, в июле по результатам конкурса добавились еще шесть банков-партнеров. Социальный эффект для региона также заметен. Благодаря работе Гарантийного фонда сохранено порядка 2000 рабочих мест и создано еще 500».

Виталий Михайлов, исполнительный директор НО «Гарантийный фонд для субъектов малого и среднего предпринимательства Оренбургской области»: «Первый год работы фонда показал самое главное: необходимость и своевременность создания подобного инструмента для содействия малому предпринимательству.

Пока мы работаем в двух основных направлениях: микрофинансирование и предоставление гарантий. Первое связано с поддержкой начинающих предприятий. Сумма займа составляет от 100 до 600 тыс. рублей. Если говорить о небольшом предприятии, скажем, действующем в сфере услуг, это как раз та сумма, которая необходима предпринимателю, чтобы начать или расширить свой бизнес. По большей части, это «короткие» деньги: от 1 до 3 лет. Процентная ставка по займу, выдаваемому фондом, составляет на сегодняшний день 9% годовых. Фактически на таких условиях в банках получить кредит малому предприятию просто нереально.

Нас могут обвинить, что при микрофинансировании требования тоже достаточно жесткие. Но мы и не имеем права предъявлять другие. Ведь мы, по сути, распоряжаемся бюджетными средствами и несем за них ответственность. Мы вникаем в проект; смотрим, насколько он эффективен, контролируем, используются ли эти деньги целевым образом. Кстати сказать, проблема, которая возникла в банковской сфере с невозвратами, коснулась во многих регионах и гарантийных фондов. Благодаря четкому, а где-то даже жесткому, подходу у нас за истекший год нет ни одного случая задержки платежа или невозврата.

Еще одно новшество: с этого года у нас несколько изменилась схема работы с банками. Теперь мы принимаем банки в программу на конкурсной основе. До недавнего времени с нами сотрудничали 5 банков. Но вот буквально недавно в программу вошло еще 6 финансово-кредитных учреждений. При этом в основном во всех регионах участвуют крупные банки. У нас же в программе участвуют три местных банка.

Несмотря на заметные успехи, я считаю, что Гарантийный фонд не заработал еще в полную силу. Нам еще многое предстоит сделать. На мой взгляд, мы должны предоставлять не только гарантии и микрокредиты, мы должны осуществлять и консультационную, и юридическую поддержку. Все это - возможные направления для дальнейшего развития».

Галина Сухоносенко, председатель правления АКБ «Форштадт» (ЗАО): «У малых предприятий не так много имущества для обеспечения кредитов, поэтому у такого инструмента поддержки малого бизнеса, как Гарантийный фонд, большие перспективы. Это нужная, актуальная и своевременная тема. Наш банк как раз ориентирован на малый и средний бизнес. Мы уже год сотрудничаем с фондом и это партнерство дает свои плоды. Предоставление кредитов под поручительство фонда пользуется спросом у предпринимателей».

Ольга Неверова, управляющий ОО «Оренбургский» филиала № 6318 ВТБ 24 (ЗАО): «Мы безусловно очень рады, что нам представилась возможность работать с оренбургским Гарантийным фондом. У нас уже есть подобная практика, но до сих пор мы работали с московским аналогом. А это, как понимаете, для наших заемщиков и дороже, и принятие решений занимало более длительное время. Поэтому мы со своей стороны ждем, что у нас, во-первых, возрастет поток заемщиков, которые смогут благодаря данной программе начать или расширить свой бизнес, а во-вторых, мы надеемся несколько диверсифицировать свои риски, разделив их с Гарантийным фондом. Со стороны малых предприятий эта услуга очень востребована. Ведь главная проблема начинающих предпринимателей – это отсутствие залога. Они закладывают свои квартиры, свои машины. Содействие же банков и фонда помогут им сделать более существенные вложения в свой бизнес и развиваться более эффективно».

За подробной информацией обращаться в НО «Гарантийный фонд для субъектов малого и среднего предпринимательства Оренбургской области» по адресу: г. Оренбург, ул. Кобозева/пер. Казарменный, д.1/11, здание бизнес-центра «Южные ворота», корпус Е, 3-й этаж, каб. 310, а также по телефонам: 8(3532) 34-18-24(25). Также всю информацию можно найти на сайте фонда: www.orenfond.com.