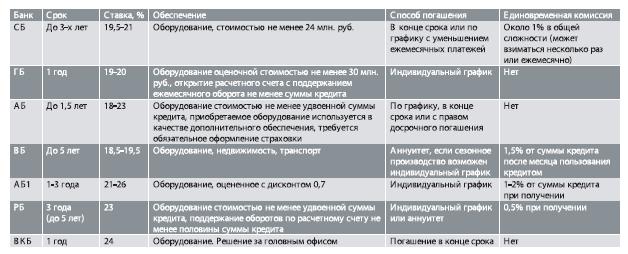

Вопрос кредитования малого бизнеса относился к наболевшим и в докризисный период, теперь же он перешел в разряд «открытых ран», и в последнее время об этой практически безнадежной ситуации немного замолчали, потому что говорить уже как-то стыдно… Редакция ФЭБ уже ставила эксперимент с участием банков на тему «Дадут/не дадут, что дадут и как». Теперь мы решили повторить его и посмотреть, что же изменилось с тех пор. На этот раз наше вымышленное предприятие называется ООО «Профиль Пласт» и занимается изготовлением и реализацией пластиковых окон из покупного профиля. Компания существует уже 6 лет, среднесписочная численность персонала составляет 15 человек, месячный оборот – 18 млн руб., предприятие работает с прибылью, задолженности по налогам нет. «Профиль Пласт» надеется взять в кредит 12 млн руб. на закупку нового оборудования, предоставив в залог имеющееся у него на сегодняшний день. Результаты представлены в таблице.

Вопрос кредитования малого бизнеса относился к наболевшим и в докризисный период, теперь же он перешел в разряд «открытых ран», и в последнее время об этой практически безнадежной ситуации немного замолчали, потому что говорить уже как-то стыдно… Редакция ФЭБ уже ставила эксперимент с участием банков на тему «Дадут/не дадут, что дадут и как». Теперь мы решили повторить его и посмотреть, что же изменилось с тех пор. На этот раз наше вымышленное предприятие называется ООО «Профиль Пласт» и занимается изготовлением и реализацией пластиковых окон из покупного профиля. Компания существует уже 6 лет, среднесписочная численность персонала составляет 15 человек, месячный оборот – 18 млн руб., предприятие работает с прибылью, задолженности по налогам нет. «Профиль Пласт» надеется взять в кредит 12 млн руб. на закупку нового оборудования, предоставив в залог имеющееся у него на сегодняшний день. Результаты представлены в таблице.Какая же картина у нас получилась? Банки в большинстве своем хотят вернуть долг (даже такой крупный) в ближайшие 2-3 года, а то и за год, то есть с учетом процентов, около 15 млн руб. необходимо вернуть в ближайшие 12 месяцев, что соответствует ежемесячному платежу в размере 1, 25 млн руб., что в нашем случае составляет 7% всей выручки предприятия. Согласно российскому законодательству, расходы по обслуживанию кредита можно отнести на расходы организации в размере 1,1 ставки рефинансирования ЦБ, то есть в нашем случае, если отталкиваться от ставки по кредиту – 25%, учитывая, что ставка рефинансирования составляет 13%, получится 14,3%, то есть 1,716 млн руб. необходимо отнести на себестоимость продукции, оставшуюся часть (1,284 млн руб.) – уплатить из чистой прибыли. Очевидно, что такие манипуляции завысят стоимость производимой предприятием продукции и, следовательно, понизят ее конкурентоспособность, что, в свою очередь, может сократить выручку предприятия.

К слову, о выручке. Практически все банки в качестве своеобразного дополнительного обеспечения, помимо залога, требуют также открытие расчетного счета с поддержанием по нему оборотов не менее суммы кредита, то есть 12 млн руб. в нашем случае. То есть падение выручки и оборотов по счету для нас – крайне нежелательно.

Кроме того, в обеспечение банки требуют оборудование оценочной стоимостью не менее 24-30 млн руб., то есть применяемый при оценке дисконт составляет чаще всего 50% и более. Где же напастись таким залогом малому предприятию?

Тем не менее даже при удовлетворении всех требований банка по наличию залоговых обязательств, процентные ставки остаются относительно высокими, в среднем не менее 23%. И это при наличии двукратного обеспечения кредита и обязательства поддерживать месячный оборот по счету не менее этой суммы?!

Наше небольшое исследование также показало, что некоторые банки полностью прекратили выдачу кредитов малому бизнесу, а другие, не прекратив ее официально, по факту никого не кредитуют, поскольку удовлетворить их требованиям большая часть предприятий малого бизнеса просто не в состоянии.

Тропинка вместо магистрали

Какими тенденциями характеризуется кредитование малого бизнеса в целом по стране? Во-первых, вслед за решением Сбербанка в ноябре прошлого года о значительном ужесточении требований к потенциальным заемщикам, аналогичные приказы приняли все ведущие банки. В перечень требований к деятельности предприятий, помимо традиционных - размер выручки, финансовый результат, залоговое обеспечение и т. д. - добавились также пункты, вводящие дополнительные условия и ограничения на деятельность заемщика, в том числе: снижение лимита максимальной долговой нагрузки, введение дополнительных ограничений по смене контроля над бизнесом, расширение перечня событий, влекущих досрочное истребование задолженности, более четкое определение критериев кросс-дефолта по обязательствам клиента перед другими кредиторами.

Наличие дополнительных требований, повышение процентных ставок превратили бушевавшую доселе реку кредитов в скудный ручеек. О том, как прогрессировал кризис, можно судить на основе данных официальной статистики ЦБ РФ (табл. 1).

Как видно из таблицы, устойчивый рост всех процентных ставок, обозначившийся в сентябре прошлого года, судя по неполным данным 2009 г., все же пошел на спад. Возможно, государственные меры начали приносить свои плоды, однако до стабилизации ситуации еще далеко и это наглядно доказал наш последний эксперимент.

Кредитная петля

Еще до кризиса малый бизнес избытка кредитных ресурсов не переживал, теперь же ситуация сложилась почти критическая. Дело в том, что в наибольшей степени кредитование «просело» именно в этом секторе, многие банки расценили сегмент малого бизнеса как высокорисковый и быстренько свернули широко рекламируемые доселе программы кредитования предпринимателей. Другими словами, в России на сегодняшний день предложение кредитно-финансовых организаций не покрывает растущую потребность бизнеса в заемных ресурсах.

Сокращение кредитования – это, конечно же, не результат особой вредности банков. Просто дело в том, что банки, как обычные коммерческие организации, не хотят ставить под угрозу собственные прибыльность и финансовую устойчивость. Ведь эти показатели напрямую зависят от того, «с кем свяжется банк». В сложившихся кризисных условиях малый бизнес (да что уж там говорить, и не только малый) испытывает катастрофическую нехватку оборотных средств, что влечет сильную зависимость как от привлеченного финансирования, так и от сбытовой политики поставщиков. Перевели предпринимателя на предоплату, банки уменьшили сумму финансирования, упал платежеспособный спрос, девальвировался рубль, покупатели задержали оплату – и все, нет больше бизнеса, а долг остался. Инкассация просроченной задолженности в нынешних условиях - дело почти бесперспективное: и рады бы заплатить, но не из чего. И банки в этом случае – тоже пострадавшая сторона, потому что безнадежный долг – это прямой убыток банка как коммерческой организации. Согласно статистическим данным, большинство предпринимателей в наши дни заинтересованы в максимальных сроках кредитования, чтобы снизить ежемесячный платеж и уменьшить риски в условиях нестабильности рынка. Банки же, со своей стороны, вынуждены сокращать сроки кредитования для нивелирования своих рисков. В итоге получается конфликт интересов. Среднестатистический срок, на который владельцы малого бизнеса могут оформить кредит сегодня, доходит до 3 лет на условиях, зависящих от продукта и потребностей клиента.

Другой важной проблемой кредитования малого предпринимательства сегодня является срок рассмотрения прошения. Большинство банков стали дольше рассматривать заявки, так как многие отказались от скоринговых продуктов и сократили объем полномочий региональных филиалов по рассмотрению заявок. В условиях кризиса у малого бизнеса нет времени на ожидание, и важно не создавать здесь дополнительных помех.

Кроме того, одной из специфических проблем кредитования малого бизнеса является асимметричность информации, располагаемой предпринимателями, и неадекватности восприятия событий на финансовом рынке самими бизнесменами. Ведь многие банки не заявляют однозначно о приостановке кредитных программ для малого бизнеса, как уже говорилось выше, но тем не менее кредитов не выдают. Однако предприятиям, остро нуждающимся в финансировании, некогда разбираться в тонкостях кредитных стратегий банков, им просто нужны деньги и срочно.

Прежде чем предприниматель решит обратиться к профессиональному консультанту, к примеру, кредитному брокеру, он соберет изрядное количество отказов, испортив кредитную историю, и потеряет драгоценное время.

В итоге кредитовать предприятия малого бизнеса сейчас продолжают несколько крупных банков, которые обладают достаточными средствами для предоставления займов и делают ставку на развитие данного сегмента. Большинство экспертов, работающих с этим направлением, убеждены, что сегодняшние инвестиции в малый бизнес дадут хороший эффект в долгосрочной перспективе, и здесь имеется в виду не только прирост количества новых клиентов, но и укрепление конкурентных позиций банка на рынке.

Государственная политика в области малого бизнеса сегодня направлена на недопущение остановки потока кредитных ресурсов в этот сектор. Основные государственные банки (Сбербанк, ВТБ24, Россельхозбанк) заявили о намерении поддержать предпринимателей и определили ряд приоритетных отраслей, в частности, они предусматривают поддержку отраслей, гарантирующих удовлетворение ежедневных и самых необходимых жизненных потребностей населения (розничных сетей, аптек и т.д.), отраслей, выполняющих жизнеобеспечивающие функции (электро-, водоснабжения, транспорта и т.д.), оборонно-промышленного комплекса, сельского хозяйства.

В области краткосрочного кредитования приоритетным является кредитование:

- производителей сельскохозяйственной продукции независимо от их организационно-правовой формы;

- предприятий пищевой и перерабатывающей промышленности агропромышленного комплекса, использующих на долговременной и взаимовыгодной основе поставки сырья отечественных производителей сельскохозяйственной продукции;

- крестьянских (фермерских) хозяйств;

- предприятий и организаций по ремонтно-техническому обслуживанию и материально-техническому обеспечению сельскохозяйственного производства;

- предприятий и организаций, осуществляющих экспортно-импортные и внутренние торговые операции с отечественной сельскохозяйственной продукцией, а также товарными позициями, необходимыми для обеспечения деятельности агропромышленного комплекса;

- предприятий по рыбоводству, вылову водных биоресурсов в районах прибрежного морского лова и внутренних водоёмах, а также их переработке.

- производителей сельскохозяйственной продукции независимо от их организационно-правовой формы;

- предприятий пищевой и перерабатывающей промышленности агропромышленного комплекса, использующих на долговременной и взаимовыгодной основе поставки сырья отечественных производителей сельскохозяйственной продукции;

- крестьянских (фермерских) хозяйств;

- предприятий и организаций по ремонтно-техническому обслуживанию и материально-техническому обеспечению сельскохозяйственного производства;

- предприятий и организаций, осуществляющих экспортно-импортные и внутренние торговые операции с отечественной сельскохозяйственной продукцией, а также товарными позициями, необходимыми для обеспечения деятельности агропромышленного комплекса;

- предприятий по рыбоводству, вылову водных биоресурсов в районах прибрежного морского лова и внутренних водоёмах, а также их переработке.