Современные мировые тенденции направлены в сторону концентрации производств и тому существует масса примеров. Факторов, побуждающих предприятия кооперироваться множество: это и ограниченность ресурсов, борьба за рынки сбыта и т.д. Любая отрасль народнохозяйственного производства на сегодняшний день подвержена этим процессам. Не исключение и сфера молокопереработки Оренбургской области.

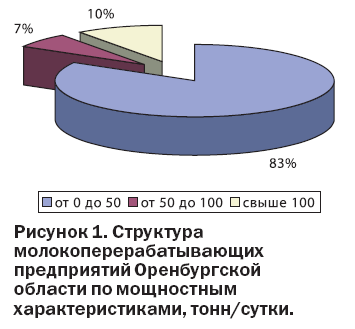

В настоящее время Оренбургская область имеет 30 предприятий по переработке молока различного масштаба, совокупная мощность которых на данный момент оценивается более чем в 370 тыс.тонн молочной продукции в год. Более 80% всех производителей имеют мощности до 50 тонн молочной продукции в сутки. Лишь 10 % переработчиков способны произвести от 100 тонн молочной продукции в сутки и выше (рисунок 1).

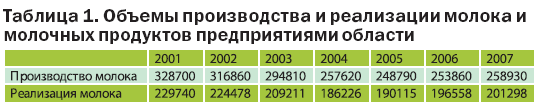

Объемы производства молока (сырья) за период с 2001 по 2007 годы снизилось в среднем на 21% несмотря на рост производства в отрасли, наблюдающийся с 2005 года. Реализация за этот же период была подвержена той же тенденции - снижение в общем, и рост начиная с 2005 года (таблица 1).

Спад в производстве продукции к 2005 году обусловлен снижением поголовья молочного стада в среднем на 10% по всем категориям хозяйств. А вот возрождение отрасли связано, как это не парадоксально, с банкротством крупнейшего производителя молочной продукции в регионе ОАО «Оренбургмолоко». Наметившийся дефицит молочной продукции в спешном порядке должен был быть закрыт остальными участниками рынка.

Но и на сегодняшний момент отрасль переживает ряд характерных для себя проблем. Главным двигателем всего молочного комплекса является потребительский спрос. Если население потребляет товар или продукция экспортируется, то экономический смысл производства есть, и наоборот.

Высокий спрос на сухое молоко в 2007 году подтолкнул всю отрасль к стремительному развитию. Кстати, параллельно с ней развивался и сегмент сырьевого производства. Но всему существует свой предел, падение спроса на сухое молоко затормозило движение рынка. На фоне существующей сезонности спроса и предложения на рынке сырья и готовой продукции, а соответственно и цен на нее, отрасль вернулась в предыдущее состояние. Только вот поставщики сырья неохотно снижают закупочные цены молочного сырья. В результате этого деятельность многих предприятий поставлена под угрозу закрытия.

Другой проблемой является сбыт готовой продукции, а именно низко-рентабельной ее части - сыра, масла. На фоне снижение ввозных пошлин и демпинг со стороны Белорусских и Украинских производителей на готовую продукцию (сыр, масло) данный рынок стал совсем не привлекательным для российских производителей. Современное молочное производство России в целом и Оренбургской области в частности не в состоянии конкурировать с технологически и технически “подкованными” предприятиями Украины и Белоруссии, которых к тому же активно поддерживает государство. Конечно же круг проблем более широкий, но основа их складывается из вышеперечисленных факторов.

Другой проблемой является сбыт готовой продукции, а именно низко-рентабельной ее части - сыра, масла. На фоне снижение ввозных пошлин и демпинг со стороны Белорусских и Украинских производителей на готовую продукцию (сыр, масло) данный рынок стал совсем не привлекательным для российских производителей. Современное молочное производство России в целом и Оренбургской области в частности не в состоянии конкурировать с технологически и технически “подкованными” предприятиями Украины и Белоруссии, которых к тому же активно поддерживает государство. Конечно же круг проблем более широкий, но основа их складывается из вышеперечисленных факторов.

Сегодня же, по словам представителей союза предприятий молочной промышленности Оренбургской области, в области, состояние рынка таково, что предложение превалирует над спросом. При дальнейшем анализе положения дел в отрасли исходили из двух сценарных вариантов спроса на молочную продукцию. Первый вариант построен на основании мнений экспертов в области молокопереработки. Основные допущения следующие: среднее потребление молока всеми половозрастными группами оценивается экспертами в диапазоне от 200 до 250 кг на человека в год. Причем в расчет принято все городское население и 1/3 сельского населения, предположительно не занимающегося сельским хозяйством. В рамках данного варианта объем областного годового потребления был рассчитан в диапазоне 300 – 375 тыс. тонн молочной продукции.

В качестве второго варианта проведены расчеты на основании официальных данных, публикуемых органами Федеральной службы государственной статистики. За оценочную единицу был принят объем потребления молочной продукции населением области в год. Расчет производился исходя из затрат одного члена домохозяйства на молочную продукцию. Число членов домохозяйств эквивалентно количеству постоянного населения области. Расчеты показывают, что объем годового потребления молочной продукции в соответствии с этим вариантом составили 155 тысяч тонн. Этот результат получен следующим образом: в 2006 году ежемесячные затраты на 1 члена домохозяйства составили 4246,9 рублей. Из них расходы на молочную продукцию составили 3,7%, что эквивалентно 157 рублям, в год затраты составляют 1885 рублей. Взяв среднюю стоимость тонны продукции, равную 26 тысячам рублей рассчитали количество килограмм потребляемых каждым членом домохозяйства и умножив на количество постоянного населения получили цифру равную 155 тысячам тонн молочной продукции в год.

Проводя расчеты вариантов потребления молочной продукции и объемы ее производства в Оренбургской области установлено, что в соответствии с первым вариантом Оренбургским предприятиям по переработке молока надо работать на 90% мощности, чтобы обеспечить молочной продукцией потребности населения. По второму варианту расчеты показали, что производство должно находятся на уровне 40% от полной мощности предприятий для обеспечения потребностей населения области в молочной продукции, без учета вывоза и ввоза продукции из других областей.

Экспертные мнения при дальнейших расчетах нами поставлены под сомнение, так как на сегодняшний день предприятия по переработке молока испытывают ряд трудностей, к числу которых относятся, низкая загрузка производственных мощностей, отсутствие рынков сбыта, сырьевые проблемы и т.д. Поэтому для дальнейшего исследования мы выбрали второй вариант.

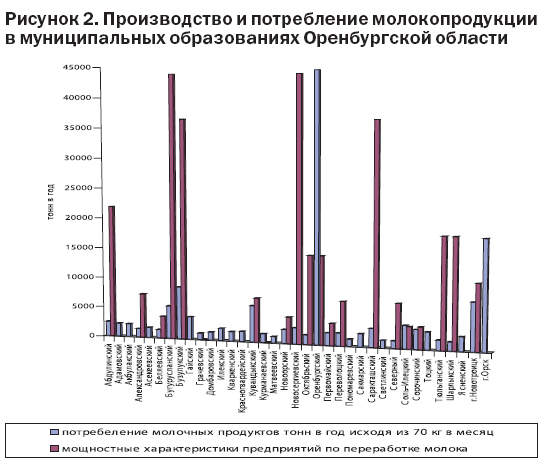

Проведенные расчеты показали наличие диспропорции в производстве и потреблении молочной продукции муниципальными образованиями области. На диаграмме отчетливо видно, где находятся районы производители и потребители и соответственно дефицит или избыток произведенной продукции (рисунок 2). Наибольший вес в структуре производства занимает Ташлинский район, обеспечивающий своими мощностями 17% готовой молочной продукции, что в полтора раза больше чем Новосергиевский район. Большинство перерабатывающих предприятий в области во время их строительства приближались к источникам сырья и местам потребления, что и иллюстрирует диаграмма.

Помимо неравномерности производства и потребления продукции по районам, что в принципе является закономерным, существует еще ряд проблем в отрасли, решение которых положительно скажется на отдельных товаропроизводителях, но так же на отрасли в целом. К числу таких проблем можно отнести: проблемы со сбытом, обус ловленные не конкурентным качеством продукции по сравнению с аналогами близлежащих областей. К данной проблеме, как следствие прибавляются и другие: затаривание складов, порча продукции, не своевременность расчетов с поставщиками молочного сырья, и не желание последних работать с неплатежеспособными контрагентами. Низкая рентабельность производства так же формируется потому, что дотации на приобретение молочного сырья ниже чем в ряде близлежащих областей. Полученной прибыли часто не хватает на простое воспроизводство не говоря уже о расширенном. Данный круг проблем будет сохраняться и накапливаться как снежный ком. В принципе, учитывая набор проблем, отрасль не совсем готова к появлению крупных инвесторов. Тем более, что современные собственники, сами не способные кардинальным образом изменить технологию и приобрести новейшее оборудование, не горят особым желанием поделиться совей собственностью с другими. В этой ситуации, появление предприятия, ориентированного на самые современные технологии производства молочных продуктов, не обремененного долгами и обеспеченного оборотными средствами на расширение производства и маркетинговые ходы, в значительной мере могло поспособствовать переделу рынка. Понятно, что такое предприятие создалось.

Московская компания «Голден Грейн», выкупившая в 2006 году обанкротившийся молочный концерн «Оренбургмолоко», провело полную реконструкцию производства. Инвестиции в проект составили 350 млн рублей. По заявлению собственников, молокозавод намерен вернуть себе лидирующую позицию на рынке региона. По оценкам аналитиков, новый производитель сможет потеснить конкурентов-федералов прежде всего за счет ценовой политики. Плановые объемы переработки молочной продукции — 300 т в сутки. При этом, по словам господина Заридзе, ООО намерено работать преимущественно с оренбургскими поставщиками сырья, а рынок домашнего региона будет основным рынком сбыта.

По данным министерства сельского хозяйства Оренбургской области, в настоящее время около 50-60 % регионального молочного рынка занимают крупные федеральные игроки — «Юнимилк» и «Вимм-Билль-Данн», остальное примерно в равных долях делят местные производители — Ташлинская «Магистраль», Новосергиевский, Саракташский, Медногорский и Орский молочные заводы. Как „Ъ“ пояснил заместитель министра сельского хозяйства Анатолий Попов, в настоящее время особого дефицита на местном молочном рынке, как в первые месяцы после остановки производства на «Оренбургмолоке», не наблюдается, поскольку местные и федеральные производители совместными усилиями обеспечивают город продукцией.

По данным министерства сельского хозяйства Оренбургской области, в настоящее время около 50-60 % регионального молочного рынка занимают крупные федеральные игроки — «Юнимилк» и «Вимм-Билль-Данн», остальное примерно в равных долях делят местные производители — Ташлинская «Магистраль», Новосергиевский, Саракташский, Медногорский и Орский молочные заводы. Как „Ъ“ пояснил заместитель министра сельского хозяйства Анатолий Попов, в настоящее время особого дефицита на местном молочном рынке, как в первые месяцы после остановки производства на «Оренбургмолоке», не наблюдается, поскольку местные и федеральные производители совместными усилиями обеспечивают город продукцией.

Анализ работы предприятий по переработке молока показывает, что 2008 год является переломным для молокоперерабатывающей промышленности Оренбургской области, так как на рынке появляется новое предприятие участник, мощностные характеристики которого равны практически 1/3 всех мощностей существующей переработки в области. Завоевание рынка на данный момент может осуществляться только на основании перераспределения потребителей. Причем самым простым механизмом завоевания рынка сбыта обычно является применение демпинговых цен. С момента начала производства, и поступление продукции оренбургского гормолзавода на рынок цены на нее были в среднем на 15 % ниже, чем у других оренбургских производителей. Правда такой подход в условиях низкой общей рентабельности молочной отрасли возможен, когда за предприятием стоят мощнейшие финансовые ресурсы. Есть ли такие за Заридзе - большой вопрос. Тем более, что конкурировать придется и с местными активно лоббирующими свои интересы производителями, и с федеральными игроками, которые в ценовой войне однозначно не уступят. И все же анализ демонстрирует, что шансы у гормолзавода есть.

Проведенные расчеты демпинговых ареалов показывают, какие муниципальные образования потенциально наиболее подвержены негативным последствиям ценовой политике крупного участника молокоперерабатывающей промышленности (рисунок 3).

На рисунке представлены расчеты демпингового ареала в зависимости от размеров демпинга на тонну продукции: от 2 до 7%.

Данные демпинговые скидки взяты на основании информации о рентабельности молокоперерабатывающих предприятий в Оренбургской области и регионах России (Оренбург от 2-9%, Вологда ~ 3%, Нижегородская область 4-5%, Санкт-Петербург от 3-13%). Проведенные исследования показывают, что удельная рентабельность молокоперерабатывающих предприятий за последние три года редко поднималась выше 10%, в среднем она колеблется на уровне от 2 до 7%. При расчете ареалов выдвинута гипотеза о том, что начальная стоимость реализации тонны молочной продукции во всех районах переработки - одинакова, и равна 27 тысячам рублей за тонну молочной продукции. По мере удаления от места переработки с каждым километром тонна молока дорожает на 4 рубля. Данные о стоимости транспортировки молокопродукции были получены на основании анализа транспортных затрат ряда Оренбургских и Российских молокоперерабатывающих предприятий (см. статью «Транспортная задача – зеркало конкуренции»).

Аналитические процедуры позволили установить, что при 2% демпинге нового участника рынка, эффективный радиус транспортировки продукции предприятия будет около 200 км. В рамках этого радиуса цена на продукцию у нового предприятия будет ниже среднеобластного уровня цен, следовательно, оно с высокой долей вероятности сможет вытеснить остальных переработчиков с рынка на этой территории. Аналогичным образом, и другие значения полученных демпинговых скидок были нанесены на карту. Более точные последствия данных демпинговых мероприятий, возможно, просчитать с помощью построения различных вариантов оптимизации транспортных маршрутов грузоперевозок.

В сложившихся условиях, единственно возможным вариантом дальнейшего развития событий является кооперация мелких производителей, для того, что бы составить весомое дополнение практически монопольному переработчику. С помощью алгоритмов линейной оптимизации возможно выявить внутренние резервы для повышения эффективности деятельности как самих предприятий, так и возможности групп предприятий по кооперационному развитию. В качестве примеров могут служить мероприятия по оптимизации структуры затрат и оптимизации транспортных издержек, как производителей молочного сырья, так и его переработчиков. Построение таких оптимизационных схем в сложившихся условиях позволит выгодно сосуществовать всем участникам производственно-переработческой цепи предприятий молочной отрасли. Зависеть будет все только от желания уступить в малом, что бы получить больше.

Выживание мелких предприятий по переработке молока возможно только при эффективном использовании своих мощностей и тесной кооперации с другими аналогичными предприятиями района (кластерной зоны). Тем более этому существует огромное количество положительных примеров, как внутри страны, так и за ее пределами в ближнем зарубежье. В вопросах реализации создания молочных кластеров должны быть естественно заинтересованы все потенциальные участники, начиная от производителей сырья и переработчиков молочной продукции, заканчивая властью. Естественно все первоначальные шаги необходимо делать на бумаге, по максимуму постаравшись учесть все возможные плюсы минусы такого объединения.